La faiblesse de la théorie monétaire moderne

Jonathan Hartley

Automne 2020

Moins d’un an avant que le nouveau coronavirus ne se propage à travers le monde, Ray Dalio, fondateur de Bridgewater Associates et intellectuel milliardaire, a publié un article sur ce qu’il considérait comme la voie inévitable de la politique monétaire, économique et fiscale. Il y faisait partiellement sienne une opinion qui s’est imposée depuis la Grande Récession : Lorsque la politique monétaire ne peut plus fournir d’accommodation supplémentaire après que les taux d’intérêt nominaux à court terme ont atteint la borne du zéro, des dépenses budgétaires supplémentaires sont nécessaires comme stimulus.

Ce n’est pas une position particulièrement inhabituelle. En effet, au fil des ans, de nombreux économistes keynésiens classiques ont exprimé leur soutien à cette approche – Lawrence Summers, économiste à Harvard, l’appelle l’économie du « trou noir » ou de la « stagnation séculaire ». Un an après l’article de Dalio, alors que les cas de Covid-19 et le nombre de décès augmentaient, les gouvernements des principaux pays développés du monde entier semblaient approuver ce point de vue, autorisant des dépenses financées par le déficit s’élevant entre 5 % et 10 % du produit intérieur brut (PIB).

Sachant que les fermetures induites par le gouvernement et destinées à combattre la propagation du virus ont contribué à des niveaux de chômage sans précédent, il y avait certainement des arguments en faveur de telles mesures. L’article de Dalio, cependant, a mis une torsion radicale sur les appels traditionnels de la limite inférieure zéro pour plus de dépenses gouvernementales en approuvant une théorie économique nouvelle et hétérodoxe connue sous le nom de « théorie monétaire moderne », ou MMT. La caractéristique principale de la MMT – et ce qui la distingue des théories économiques traditionnelles plus établies – est son insistance sur le fait que, tant que la dette d’un gouvernement est libellée dans sa propre monnaie, il n’y a pas de limite supérieure aux emprunts monétaires de l’État. En d’autres termes, la dette publique n’a aucune importance ; la banque centrale d’un pays peut toujours éviter le défaut de paiement en imprimant davantage de monnaie. Les partisans de la MMT affirment en outre que cette impression peut se poursuivre sans aucune conséquence inflationniste. Ils appellent donc les économistes à se débarrasser de leur peur superstitieuse de la dette et les décideurs politiques à libérer toute la puissance des dépenses publiques illimitées et sans risque.

Il ne faut pas s’étonner que certains des soutiens les plus bruyants à la MMT aux États-Unis proviennent de l’aile progressiste du Parti démocrate. Après tout, si les mesures de la dette publique ne signifient rien au-delà des futurs objectifs de production de monnaie pour le Trésor américain, alors il n’y a pas de limite réelle au montant que le gouvernement peut dépenser pour des programmes massifs comme l’université gratuite universelle, un Green New Deal, un revenu de base universel ou une garantie universelle d’emploi. De plus, en ce moment de profonde incertitude économique, où les décideurs se tournent vers les dépenses déficitaires dans l’espoir d’éviter un effondrement financier complet, le chèque en blanc apparent que les partisans de la MMT offrent détient un certain attrait pour les économistes et les législateurs paniqués des deux côtés de l’allée.

Pour autant, le besoin soudain de dépenses déficitaires à la suite d’une pandémie mondiale ne devrait pas être utilisé comme une excuse pour embrasser la MMT. Bien qu’elles puissent être pratiques, les affirmations centrales de la MMT concernant l’innocuité des déficits, de la dette et de la production massive de monnaie ne sont pas seulement carrément fausses, elles sont profondément dangereuses. Les considérations théoriques et les exemples historiques non seulement sapent fortement les principes centraux de la MMT, mais ils servent également de rappel critique aux décideurs politiques – en particulier dans un moment où les dépenses déficitaires peuvent vraiment être nécessaires – de ce qui se passe lorsque les gouvernements ne parviennent pas, sur de longues périodes, à prendre des mesures responsables pour équilibrer leur chéquier tout au long du cycle économique.

GROISSEMENT DE LA DETTE

La MMT dérive d’une théorie hétérodoxe connue sous le nom de « chartalisme », qui est apparue au début du 20e siècle comme une réfutation de la théorie dominante de la monnaie. Selon cette dernière, la monnaie s’est développée spontanément en tant que moyen d’échange parce que s’engager dans des transactions par le biais de la monnaie est plus efficace que le troc. L’économiste allemand Georg Friedrich Knapp a remis en question cette théorie dans son ouvrage de 1905 intitulé The State Theory of Money, en faisant valoir que la monnaie trouve son origine dans les tentatives des États de diriger l’activité économique. Une monnaie donnée tire ainsi sa valeur non pas de son statut de marchandise – un objet ayant une valeur intrinsèque ou une valeur d’échange – mais parce que les impôts prélevés par un État sont payables dans la monnaie que celui-ci émet.

La théorie chartaniste de Knapp, qui considère la monnaie comme « une créature de la loi », trouve un écho dans le Treatise on Money de John Maynard Keynes, dans lequel ce dernier affirme que la monnaie est « singulièrement une création de l’État. » Il est réapparu dans l’article d’Abba Lerner, économiste britannique d’origine russe, publié en 1947 sous le titre « Money as a Creature of the State ». Lerner s’est également inspiré de la théorie chartaniste pour développer le concept de « finance fonctionnelle », qui suggère que, puisque les États peuvent payer leurs dettes en imprimant de la monnaie, les États dotés de monnaies fiduciaires ne sont confrontés à aucune contrainte de dette lorsqu’ils empruntent dans leur propre monnaie. La seule contrainte à laquelle ils sont confrontés est donc celle de l’inflation, qui, selon lui, ne résulte pas de la politique monétaire, mais d’un excès de dépenses publiques. Il pensait également que l’inflation pouvait être contrôlée par des taxes plus élevées, ce qui réduirait la quantité de monnaie circulant dans l’économie.

Ces dernières années, quelques théoriciens de l’économie qui s’étaient auparavant décrits comme « post-keynésiens » dans la veine de Lerner ont remis au goût du jour le chartalisme comme explication de la création monétaire. William Mitchell, professeur d’économie à l’université de Newcastle, a été le premier à inventer l’expression « théorie monétaire moderne » en référence à cette nouvelle école de pensée. La MMT s’appuie sur la finance fonctionnelle, qui supprime les contraintes liées à la dette sur les emprunts publics. Toutefois, elle s’écarte de la théorie de Lerner sur au moins un point important : Les théoriciens de la MMT rejettent la pertinence de la politique monétaire pour l’inflation.

Selon la MMT, donc, les gouvernements peuvent emprunter et imprimer autant de leur propre monnaie nationale que nécessaire sans provoquer d’inflation. Par conséquent, les partisans de la MMT comme Dalio comprennent que les gouvernements modernes travaillent sous des hypothèses fausses et nuisibles concernant la menace de la dette publique.

Pour comprendre l’attrait de la MMT – ainsi que ses défauts théoriques – il est utile de comprendre les théories macroéconomiques de la dette publique. Selon ces théories, à part le défaut de paiement, il n’y a que trois façons de réduire cette dette : premièrement, en réduisant les déficits budgétaires ; deuxièmement, par une croissance économique plus élevée ; et troisièmement, en utilisant les banques centrales pour imprimer de la monnaie et monétiser la dette. La première option retient souvent l’attention des économistes traditionnels, tandis que les partisans du MMT insistent pour que les gouvernements poursuivent la troisième. Olivier Blanchard, macroéconomiste réputé et président 2018 de l’American Economic Association (AEA), a récemment attiré l’attention du public sur la deuxième option souvent négligée : la capacité d’un État à sortir de la dette publique par la croissance.

Dans son discours présidentiel de l’AEA, Blanchard a expliqué pourquoi la dette « n’est peut-être pas si mauvaise » que les économistes le supposaient auparavant, en faisant valoir que le potentiel des économies à sortir de la dette par la croissance est moins apprécié qu’il ne devrait l’être. Il s’est appuyé sur de nouvelles preuves présentées dans sa conférence présidentielle de l’AEA, « Dette publique et faibles taux d’intérêt », pour étayer ses affirmations. Des économistes de gauche, tels que Summers et Jason Furman de Harvard, se sont emparés de ces déclarations pour affirmer que nous devrions moins nous inquiéter de la dette publique à l’heure actuelle, car il existe encore une grande marge de manœuvre fiscale avant que nous n’atteignions des limites significatives à sa viabilité. Et pourtant, malgré ces nouveaux résultats – qui pourraient véritablement légitimer une hausse des dépenses de déficit – Blanchard reconnaît qu’il existe toujours une certaine limite à l’emprunt.

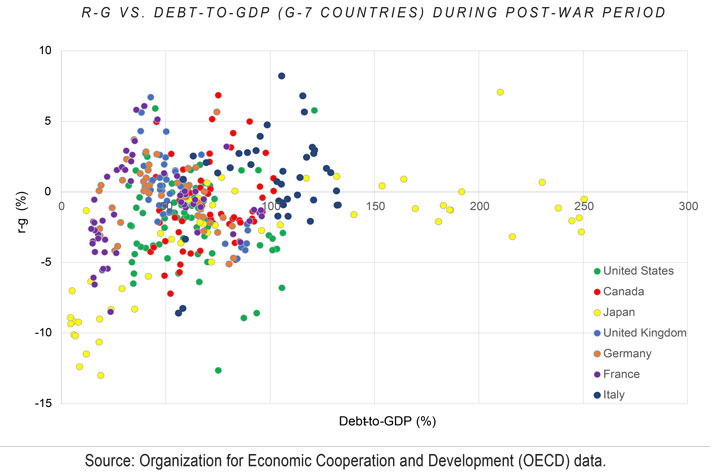

En plaidant pour une plus grande tolérance à l’égard de la dette, Blanchard observe que pendant la majeure partie de la période d’après-guerre, la croissance réelle du PIB (g) a été supérieure aux taux d’intérêt réels (r). Il observe en outre que lorsque la croissance réelle est supérieure aux taux d’intérêt réels (c’est-à-dire r-g

Pour en être sûr, l’Amérique s’est débarrassée de son stock de dette par croissance dans le passé. Dans une colonne du New York Times de 2018, Paul Krugman a observé à juste titre que les États-Unis n’ont pas remboursé la dette accumulée depuis la Seconde Guerre mondiale par des impôts ou des réductions de dépenses. Au lieu de cela, la nation s’en est sortie par la croissance, ce qu’elle a pu faire en partie parce que la croissance réelle a été supérieure aux taux d’intérêt réels pendant la majeure partie du XXe siècle et que le ratio dette/PIB du pays est resté inférieur à 100 %. La croissance de la productivité a également été beaucoup plus élevée au cours de ce siècle, apportant plus de recettes fiscales dans les coffres du gouvernement, comme l’ont démontré des macroéconomistes comme Robert Gordon, de l’université Northwestern.

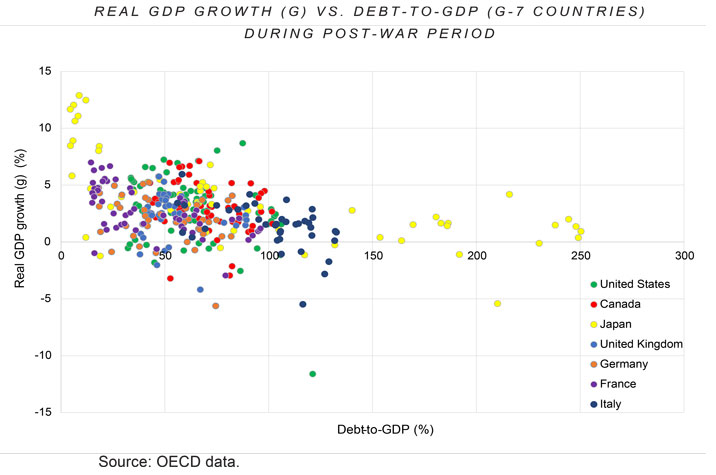

Mais que se passe-t-il si la dette croît de manière persistante à des taux supérieurs à g ? En d’autres termes, le modèle de Blanchard est-il extensible à des niveaux encore plus élevés de dette par rapport au PIB ? En bref, la réponse est non – du moins pas au-delà d’un certain point. Les valeurs annuelles de r pour les pays du G-7 à travers des niveaux plus élevés de dette publique par rapport au PIB montrent que, à des niveaux plus élevés de dette en tant que fraction du PIB, ce r-g bénéfique diminue réellement.

Il apparaît donc l' »effet Blanchard » – où r-g

Qu’est-ce qui fait que l’effet Blanchard diminue à mesure que la dette par rapport au PIB s’approche de 100 % ? Plus ou moins, c’est la même histoire que Carmen Reinhart et Kenneth Rogoff ont présentée dans leur article de 2010, « Growth in a Time of Debt », dans lequel ils ont observé que la croissance diminue de manière non linéaire avec le ratio dette/PIB, atteignant un point d’éclair quelque part autour de la marque des 100 %.

En d’autres termes, une croissance plus faible à des niveaux plus élevés de pourcentages de dette publique par rapport au PIB rend plus difficile pour une économie de croître pour se sortir du fardeau de la dette, ce qui diminue l’effet Blanchard. Bien qu’il y ait eu une certaine controverse concernant les erreurs de données sous-jacentes à Reinhart-Rogoff, et qu’il reste un débat sur l’endroit exact où se trouve le point de basculement de la dette publique, la constatation empirique d’une relation inverse entre la croissance du PIB réel et le ratio dette/PIB d’un gouvernement est bien réelle.

LES CONTRAINTES SUR LA DETTE

Les partisans du MMT pointent souvent du doigt le ratio dette/PIB au Japon, qui atteint près de 250 % du PIB, pour valider leur affirmation selon laquelle les déficits n’ont pas d’importance. Cependant, comme le montrent les économistes Mark Greenan et David Weinstein, le Japon a évité une crise budgétaire en maintenant une faible croissance de ses dépenses en matière de pensions sociales et de soins de santé tout en augmentant sa taxe sur la valeur ajoutée. La banque centrale du Japon a également maintenu les taux d’intérêt à court terme proches de zéro pendant des décennies, tout en maintenant les taux d’intérêt à long terme à un bas niveau en s’engageant dans des séries record d’achats d’actifs à long terme d’obligations d’État (une approche qu’elle appelle « contrôle de la courbe des taux »). Si la trajectoire des taux d’intérêt au Japon devait changer, les coûts d’intérêt augmenteraient rapidement.

Il existe certainement des qualités particulières qui donnent aux États-Unis une capacité supplémentaire à emprunter. Par exemple, les économistes financiers Arvind Krishnamurthy et Annette Vissing-Jørgensen ont démontré que le Trésor américain a une capacité unique à emprunter à des taux plus bas, qui découle en partie des avantages en termes de sécurité et de liquidité qui découlent du fait que sa dette est émise dans la monnaie de réserve mondiale.

Pour autant, cette qualité particulière n’élimine pas le fait que, tôt ou tard, on se retrouve à court de l’argent des autres. Au bout du compte, les coûts d’intérêt sur la dette publique deviennent aussi importants que les recettes de l’État, et à ce moment-là, les investisseurs, ne croyant plus que le gouvernement est solvable, refuseront d’acheter des obligations ou de prêter au gouvernement à des taux d’intérêt gérables. Ainsi, alors que les États-Unis pourraient presque certainement supporter une dette plus importante à l’heure actuelle, les coûts d’intérêt finiront par subsumer tous les autres revenus du gouvernement. Le fait que les taux d’intérêt soient proches de zéro ralentit certainement ce processus (et les taux d’intérêt négatifs l’inversent légèrement), mais une fois que l’inflation finira par augmenter, les taux d’intérêt et les coûts d’intérêt de la dette publique augmenteront également.

Ce que l’exemple de Blanchard démontre, c’est que, bien qu’il y ait beaucoup de place pour que les économistes ne soient pas d’accord sur les niveaux de dette publique tolérables (même à des niveaux plus élevés que ceux d’aujourd’hui), il existe toujours une limite supérieure à la viabilité des emprunts gouvernementaux. En effet, l’existence d’une telle limite supérieure ne fait aucun doute pour les économistes classiques. Blanchard lui-même a reconnu sa présence dans un récent rejet public de la MMT, en disant que « le déficit, à moins d’être très faible, ne peut pas être entièrement financé par la création de monnaie sans intérêt, sans conduire à une forte ou une hyperinflation. »

Les partisans de la MMT, cependant, nient l’existence de cette limite sur la dette imprimée dans la propre monnaie d’un gouvernement. Ils embrassent donc la troisième option pour la réduction de la dette publique – en utilisant les banques centrales pour imprimer de la monnaie et monétiser la dette.

Imprimer de la monnaie et l’INFLATION

Les partisans du MMT affirment que les banques centrales peuvent imprimer de la monnaie sans déclencher des niveaux dangereux d’inflation. Cette affirmation ne néglige pas seulement les considérations théoriques exposées ci-dessus, elle ignore également la sombre histoire de la monétisation de la dette menant à l’hyperinflation. Comme Thomas Sargent l’a documenté de manière célèbre dans son classique de 1982, The Ends of Four Big Inflations, l’impression de monnaie et la monétisation de la dette – même lorsque cette dette était partiellement libellée en monnaie locale – ont conduit à une inflation dévastatrice en Autriche, en Hongrie, en Pologne et dans l’Allemagne de Weimar au cours de la première moitié du 20e siècle.

L’Autriche et la Hongrie – deux États formés par la dissolution de l’Empire austro-hongrois – se sont retrouvés grandement diminués en taille et en puissance après la Première Guerre mondiale. L’Autriche-Hongrie ayant été considérée comme un agresseur de la guerre, ses États successeurs devaient aux Alliés des sommes importantes au titre des réparations de guerre. Pour payer ces réparations tout en atténuant les pénuries alimentaires et le chômage à grande échelle, le gouvernement autrichien a enregistré des déficits importants, qu’il a financés en vendant des bons du Trésor à la section autrichienne de la banque austro-hongroise liquidée. Au même moment, en Hongrie, les troubles politiques ont entraîné des déficits budgétaires considérables, que le gouvernement a financés en empruntant massivement auprès de la section hongroise de la banque et en augmentant le volume des prêts à faible taux d’intérêt accordés aux entités privées. En conséquence, la couronne autrichienne et la couronne hongroise se sont rapidement dépréciées tandis que les prix intérieurs augmentaient. Cela a conduit à la fuite de chaque monnaie par les acteurs nationaux et les investisseurs étrangers et, finalement, à l’hyperinflation dans les deux pays.

La Pologne, quant à elle, a émergé de la Première Guerre mondiale en tant que nation indépendante après plus d’un siècle de domination étrangère. Recomposée à partir de parties de l’Autriche-Hongrie, de l’Allemagne et de la Russie, la Pologne a hérité de monnaies gonflées par ces trois puissances partageuses – chacune ayant financé sa participation respective à la Première Guerre mondiale grâce à la presse à imprimer – et d’un trésor vide. Les combats en Pologne ne s’arrêtent pas non plus en 1918, puisque la nation se retrouve dans une seconde guerre avec la Russie soviétique qui dure jusqu’à l’automne 1920. Afin de régler ce conflit et d’autres différends frontaliers, et de se reconstruire après l’occupation dévastatrice de la Première Guerre mondiale, la Pologne a accumulé une dette considérable. Comme l’Autriche et la Hongrie, la Pologne a financé ses dépenses déficitaires en imprimant des quantités massives de monnaie. En 1918, un dollar américain équivalait à neuf marks polonais ; à la fin de 1923, ce même dollar valait 6 375 000 marks polonais.

Parmi les quatre cas d’hyperinflation post-Guerre que Sargent couvre, aucun n’apparaît plus important dans l’imaginaire historique que celui de l’Allemagne de Weimar. L’Allemagne avait financé son effort de guerre par des dépenses déficitaires et la suspension de l’étalon-or, pensant qu’elle serait en mesure de remporter une victoire rapide et décisive et de rembourser sa dette en annexant des territoires plus riches et en imposant des réparations à ses ennemis vaincus. C’est tout le contraire qui s’est produit : Pendant quatre longues années de combat, l’Allemagne a accumulé une dette de guerre considérable tout en dévaluant considérablement sa monnaie, le mark allemand. Et comme l’Allemagne était du côté des perdants de la guerre, au lieu de recevoir des réparations, elle devait des niveaux stupéfiants de réparations aux Alliés à la fin de la guerre.

Pour aggraver les choses, la Commission des réparations a exigé que l’Allemagne paie 132 milliards de marks-or dans le cadre du plan de paiement de Londres. Le gouvernement allemand a répondu en imprimant davantage de marks allemands pour payer ce qu’il devait, ce qui n’a fait que dévaluer davantage sa monnaie. En 1922, l’Allemagne n’a pas payé un versement qu’elle devait à la France, ce qui a entraîné l’occupation par la France de la principale région industrielle de l’Allemagne pour garantir le remboursement. Le gouvernement allemand a réagi en appelant à ce qui s’apparentait à une grève, puis a offert aux travailleurs un soutien financier – encore une fois, financé par l’impression de plus de monnaie et l’émission de prêts à des taux d’intérêt bien inférieurs au taux d’inflation. En 1923, la monnaie allemande ne vaut plus rien : Un dollar américain de l’époque équivalait à 4 210 500 000 000 de marks allemands.

Mais l’hyperinflation n’est pas seulement un phénomène du passé lointain. En fait, des cas d’hyperinflation se sont produits au cours des dernières décennies dans des pays comme le Brésil, le Zimbabwe et le Venezuela.

Le Brésil a connu une hyperinflation dans les dernières décennies du XXe siècle. Cela a résulté de sa décision de rembourser une dette extérieure élevée mais d’éviter d’augmenter les impôts. Au lieu de cela, le pays s’est tourné vers l’impression de monnaie. En 1990, l’inflation a atteint un taux mensuel aussi élevé que 82,4 %. L’hyperinflation au Brésil n’a été résolue que lorsque le pays a créé une unité de compte distincte, l’Unidade Real de Valor, ou URV, pour exister parallèlement à sa monnaie existante, le cruzeiro. En fin de compte, cette nouvelle unité de compte est devenue le real brésilien, remplaçant le cruzeiro et étouffant la spirale inflationniste.

Pour le Zimbabwe, les ennuis ont commencé à la fin des années 1990, lorsque le gouvernement a adopté plusieurs plans de dépenses – notamment l’achat obligatoire par le gouvernement de fermes commerciales appartenant à des Blancs et des plans de retraite généreux pour les vétérans de la guerre d’indépendance du pays – sans les budgétiser. Cela a déclenché la panique chez les investisseurs étrangers, qui ont retiré les capitaux des marchés zimbabwéens, provoquant ainsi un crash de la monnaie du pays.

Les entreprises militaires imprudentes qui ont suivi ont enfoncé davantage le Zimbabwe dans la dette. Pendant ce temps, la saisie forcée des terres agricoles et les violences qui en ont résulté ont presque stoppé toute production agricole. Comme l’économie zimbabwéenne était trop fragile pour se sortir de la dette par la croissance et que l’imposition de nouvelles taxes pour augmenter les revenus était un échec politique, les autorités monétaires et fiscales ont commencé à monétiser la dette du pays en imprimant davantage de monnaie. Cela a finalement conduit à une hyperinflation si extrême – à un taux estimé à 79 000 000 000 % par mois en novembre 2008 – que le Zimbabwe a effectivement été contraint de remplacer sa propre monnaie par le dollar américain peu de temps après, par un processus que les économistes appellent « dollarisation ». »

Les graines des luttes actuelles du Venezuela contre l’hyperinflation ont été semées au début des années 2000, lorsque l’économie de la nation et la valeur de sa monnaie, le bolívar, sont devenues fortement dépendantes des revenus des exportations de pétrole. La hausse des prix du pétrole, qui a largement coïncidé avec le mandat du président Hugo Chávez – de 1998 à sa mort en 2013 – a assuré un flux constant de recettes étrangères dans les caisses de l’État. Cela a permis au régime Chávez d’augmenter les dépenses déficitaires dans la poursuite de son programme politique socialiste.

Puis en 2014 – un an après l’entrée en fonction du successeur de Chávez, Nicolás Maduro – le prix mondial du pétrole s’est effondré, entraînant une forte baisse des recettes publiques. La demande étrangère de bolívar pour acheter du pétrole vénézuélien a chuté, contribuant à la baisse de la valeur de la monnaie. L’économie vénézuélienne était déjà en récession à l’époque, mais au lieu de réduire les généreux programmes d’aide sociale de Chávez ou d’augmenter les impôts, le régime de Maduro a réagi en accélérant les dépenses déficitaires et en imprimant davantage de monnaie pour financer les dettes du gouvernement. En 2016, l’hyperinflation s’était installée. Fin 2018, les taux d’inflation au Venezuela atteignaient, selon les estimations, 80 000 % par an.

Comme le montrent ces exemples, la corrélation entre l’impression de monnaie et l’hyperinflation est indéniable, la relation de causalité intuitive. Pourtant, les partisans du MMT continuent de la contester. Dans leur manuel canonique MMT Macroeconomics, William Mitchell, L. Randall Wray et Martin Watts affirment qu' » il n’existe pas de relation proportionnelle simple entre les hausses de la masse monétaire et les hausses du niveau général des prix. » Wray, professeur au Bard College et l’un des principaux partisans de la MMT dans le monde universitaire, a poursuivi en affirmant « qu’il n’existe aucune preuve empirique pour soutenir la croyance selon laquelle la hausse des taux d’intérêt combat l’inflation. » Stephanie Kelton, auteur de The Deficit Myth et ancienne conseillère de la campagne présidentielle du sénateur Bernie Sanders, soutient que l’inflation est le résultat, non pas de la politique monétaire, mais d’un « excès de dépenses », c’est-à-dire de dépenses supérieures à ce qu’il faut pour qu’une économie atteigne le « plein emploi » (qu’elle définit non pas selon le concept économique dominant de « taux de chômage naturel », mais comme le taux de chômage de 0 % qui se produirait dans le cadre d’une garantie d’emploi du gouvernement). De telles affirmations vont à l’encontre des preuves historiques et de la théorie macroéconomique traditionnelle. Et il est bon de rappeler, aussi, que l’hyperinflation fait souvent le plus de mal aux pauvres, puisque la consommation représente une plus grande fraction de leurs revenus.

THÉORIE ÉCONOMIQUE OU MOUVEMENT POLITIQUE?

Depuis que le MMT a été développé, les économistes traditionnels ont souligné à plusieurs reprises ses défauts. Une récente enquête du Chicago Booth IGM Forum auprès de 50 des économistes universitaires les plus respectés a révélé que pas un seul répondant n’était d’accord avec les revendications centrales de la MMT concernant les déficits, la production de monnaie ou l’inflation. Même les économistes keynésiens de gauche comme Summers et Krugman ont bruyamment dénoncé les revendications de la MMT comme étant « dangereuses » et « évidemment indéfendables », respectivement.

Peut-être que la caractéristique la plus étrange de la MMT, alors, est le simple fait qu’elle ait réussi à développer le suivi dont elle jouit actuellement. Des professeurs d’économie, des leaders d’opinion milliardaires et plusieurs membres du Congrès (y compris, notamment, la représentante Alexandria Ocasio-Cortez) ont déversé des louanges somptueuses sur la MMT comme étant la théorie économique de l’avenir.

Alors, comment la MMT vit-elle ? Pour commencer, de nombreux économistes MMT ont trouvé un soutien financier auprès de bailleurs de fonds milliardaires comme feu Leon Levy, qui a contribué à la création du Levy Economics Institute du Bard College qui emploie des économistes MMT à ce jour. Plus récemment, Warren Mosler, un ancien gestionnaire de fonds spéculatifs et l’un des architectes intellectuels de la MMT, a cofondé et soutenu financièrement le Center for Full Employment and Price Stability de l’Université de Missouri-Kansas City, qui emploie également des économistes MMT. Pourtant, sans qu’aucun économiste sérieux du courant dominant ne se lève pour faire autre chose que d’attaquer la MMT, comment cette théorie de l’économie continue-t-elle à cultiver une base de partisans de haut niveau ?

Une réponse à cette question peut avoir à voir avec la nature particulière de la MMT, qui, à y regarder de plus près, semble avoir plus en commun avec un mouvement idéologique politique ou moral qu’avec une théorie de l’économie. Comme d’autres idéologues, les partisans du MMT commencent par affirmer que leurs objectifs politiques – fournir des emplois à tous, payer l’université pour tous, etc. De là, ils supposent que les moyens d’atteindre ces objectifs doivent exister. Il ne s’agit pas d’une théorie scientifique falsifiable, mais plutôt d’une déclaration politique et morale de la part de ceux qui croient au bien-fondé – et à l’accessibilité – de dépenses gouvernementales illimitées pour atteindre des objectifs progressistes. À cet égard, les partisans de la MMT en sont venus à ressembler aux communistes du milieu du 20e siècle qui soutenaient que l’Union soviétique ne pouvait pas être un véritable régime socialiste parce qu’un véritable régime socialiste ne pouvait générer que des résultats positifs.

Au delà de la simple absence d’arguments de fond pour leur position, les partisans de la MMT obscurcissent et redirigent souvent les critiques plutôt que de les aborder directement. Krugman en est venu à qualifier les tentatives d’engagement des partisans du MMT de jeu de « Calvinball » – une référence au jeu joué dans la série de bandes dessinées Calvin et Hobbes dans lequel les joueurs changent constamment les règles de manière transparente et intéressée. Chaque fois que des personnes extérieures tentent de dénigrer ou de critiquer le MMT, elles ne sont pas confrontées à une réfutation détaillée utilisant des preuves empiriques ou un raisonnement quantitatif, mais aux défenseurs du MMT qui insistent sur le fait que les critiques ne comprennent tout simplement pas la théorie. Krugman n’est pas le seul à être frustré : Scott Sumner, économiste au Mercatus Center, a déclaré : » MMT a construit une façon si bizarre, illogique et alambiquée de penser à la macro qu’elle est presque imperméable aux attaques. «

Cela peut sembler une évaluation déraisonnable d’une théorie qui a trouvé un soutien parmi les universitaires, les entrepreneurs et les législateurs fédéraux. Mais les ordres du jour des conférences annuelles MMT qui se tiennent à New York servent de preuves puissantes de sa véracité. Compte tenu de toutes les critiques que le MMT a reçues de la part de l’establishment économique, on pourrait penser que la conférence, comme toute autre conférence universitaire, serait consacrée à la présentation d’études empiriques et théoriques, à l’avancement de la recherche et à la stimulation d’un débat scientifique sérieux. Au lieu de cela, presque toutes les sessions de la conférence MMT ont été basées sur l’activisme politique, avec des titres de session tels que « l’avenir de la défense de la garantie des emplois », « la construction de la coalition de la garantie des emplois », « le MMT en tant que mouvement international » et « la stratégie communautaire et le développement institutionnel ». Cela fait que les conférences MMT ressemblent moins à des conférences académiques qu’à des conventions politiques.

MOVING BEYOND MMT

Les MMT ont initialement gagné en traction dans la presse populaire, en grande partie grâce aux efforts de plusieurs journalistes de gauche, dont plusieurs chez Bloomberg Media, qui ont commencé à promouvoir les défenseurs des MMT comme Kelton dans leurs plateformes en ligne et à la télévision. D’autres médias, dont le New York Times et le Wall Street Journal, ont d’abord ignoré les affirmations de Kelton et de ses semblables, mais ont plus récemment commencé à décrire les appels à l’augmentation des dépenses déficitaires comme une « approche MMT ». Pourtant, de nombreux économistes non MMT, comme Blanchard, soutiennent qu’il y a de la place pour des augmentations de dépenses similaires tout en continuant à croire qu’il existe une limite à la quantité de dépenses déficitaires qu’un gouvernement peut engager sans déclencher des niveaux périlleux d’inflation.

Si la MMT doit jamais être comprise et défendue, ou exposée et réfutée – si, en d’autres termes, elle doit être engagée de manière significative du tout – nous devons être plus clairs sur ce qu’est la MMT et ce qu’elle n’est pas. La MMT comprend deux affirmations centrales – qu’il n’y a pas de limite supérieure à la dette publique et que l’on peut imprimer de la monnaie sans conséquence inflationniste. L’augmentation des dépenses déficitaires ne constitue pas nécessairement à elle seule » une approche MMT » ou une sorte de validation que » MMT a raison « , selon le langage d’aujourd’hui. Au contraire, elle peut facilement s’inscrire dans le cadre du keynésianisme, dont les adeptes approuvent les dépenses publiques financées par le déficit pendant les récessions, ou même de l’économie de l’offre, dont les partisans de droite approuvent les réductions d’impôts financées par le déficit. Tout comme l’économie néoclassique – qui soutient que, à moins d’un défaut de paiement ou d’une inflation, toute dette publique doit éventuellement être remboursée par le même montant d’impôts futurs en tenant compte des intérêts – chacune de ces approches reconnaît qu’il existe une limite supérieure aux emprunts publics. MMT, pour le dire crûment, ne le fait pas.

En fait, ce qui rend MMT unique, c’est qu’il s’agit de la seule école de pensée (si elle devait même être considérée comme telle) à combiner les appels à des dépenses de déficit non seulement accrues, mais illimitées, avec l’argument selon lequel les banques centrales peuvent imprimer de l’argent pour rembourser ces dettes sans provoquer d’inflation. Il n’y a tout simplement aucune vérité dans cette affirmation. En fait, la réalité est tout le contraire : Comme les coûts d’intérêt consomment une part croissante des revenus, à un certain moment, le gouvernement ne peut plus se permettre d’emprunter. Si le gouvernement a recours à l’impression d’argent pour payer ses dettes, l’inflation finira par suivre.

En cherchant des théories radicales pour préconiser des politiques radicales, les apologistes de la MMT en sont venus par inadvertance à endosser une approche de la théorie économique qui non seulement va à l’encontre de décennies de recherche économique et de précédents historiques, mais qui serait dévastatrice si jamais elle était testée. En tentant les politiciens progressistes d’endosser des théories économiques « dangereuses » et « manifestement indéfendables », les partisans de la MMT préparent le terrain pour l’élaboration de politiques potentiellement désastreuses.

Pour la raison même que les partisans de la MMT passent complètement sous silence le célèbre adage de Milton Friedman selon lequel « l’inflation est toujours et partout un phénomène monétaire », la MMT pourrait très bien être l’une des idées économiques les plus dangereuses de notre époque. Tant que des universitaires, des entrepreneurs, des politiciens et des personnalités médiatiques continueront à s’y complaire ou à la promouvoir, ceux qui savent mieux doivent faire la lumière sur ses lacunes.

Lorsque les universitaires et les médias commenceront à parler honnêtement de ce qu’est la MMT au lieu de ce qu’ils souhaiteraient qu’elle soit – lorsqu’ils cesseront de confondre la théorie avec les politiques que ses partisans se trouvent également approuver – la MMT sera révélée comme une base grossièrement inadéquate pour les politiques publiques. Les responsables politiques pourront alors se pencher sur les compromis pratiques à faire pour équilibrer les besoins actuels, l’impératif d’investir dans l’avenir et les coûts indéniables de la dette. Il n’existe pas de moyen facile de gérer cet équilibre, et prétendre le contraire n’aidera personne.

Jonathan Hartley est chercheur invité à la Fondation pour la recherche sur l’égalité des chances et candidat à la maîtrise en politique publique à la Harvard Kennedy School.