Méfiez-vous des investissements en monnaie de poche

Mise à jour le 18 septembre 2020 : Vous avez peut-être entendu parler d’Acorns. Acorns est une application d’investissement qui permet aux gens d’investir automatiquement leur petite monnaie en arrondissant les achats qu’ils effectuent avec une carte de crédit ou de débit liée. Acorns, actuellement évaluée à 860 millions de dollars, a été saluée par les investisseurs et les journalistes pour avoir enfin réussi à intéresser les milléniaux à l’investissement. (Ce groupe démographique – notoirement frileux lorsqu’il s’agit du marché – constitue la majorité des plus de 5 millions d’utilisateurs d’Acorns). Mais l’application de micro-investissement vaut-elle son prix ? Consultez notre revue complète de l’application Acorns.

Comment fonctionne Acorns?

L’appli d’investissement Acorns vous encourage à investir votre petite monnaie à l’aide d’un système qu’elle appelle « arrondis ». Acorns surveille votre compte bancaire et investit automatiquement la monnaie provenant de vos achats quotidiens. Par exemple, si vous achetez un café pour 2,75 $, Acorns va arrondir à 3 $ et investir automatiquement 0,25 $.

La fonction « économiser votre petite monnaie » est le principal argument de vente d’Acorns, ainsi que sa facilité d’utilisation. Contrairement aux startups de technologie financière Betterment et Wealthfront, qui offrent des services d’investissement plus robustes, Acorns a été construit pour être mobile-first. Il n’était à l’origine disponible que sous forme d’application iOS ou Android, bien que la société ait finalement lancé une version web.

Acorns review

Partir d’une application signifie rendre le processus d’investissement aussi simple que possible. Alors que Betterment et Wealthfront vous offrent une grande variété d’options pour personnaliser votre portefeuille, Acorns vous oblige à choisir entre leurs cinq « portefeuilles intelligents » par défaut, construits avec l’aide de Harry Markowitz, père de la théorie moderne du portefeuille. L’application vous proposera l’un de ces portefeuilles – conservateur, modérément conservateur, modéré, modérément agressif ou agressif – en fonction de vos objectifs d’épargne et de votre tolérance au risque. Vous pouvez également en choisir un vous-même. Acorns rééquilibrera automatiquement votre portefeuille en fonction de l’évolution du marché.

Il n’y a pas de minimum pour créer un compte Acorns, mais vous avez besoin de 5 $ pour commencer à investir.

Combien coûte Acorns ?

Vous ne verrez pas beaucoup de critiques sur Acorns vous disant qu’il y a un danger à investir trop peu, mais il est important de comprendre comment le rendement d’un compte Acorns se compare aux applis d’investissement à service complet. Les frais d’Acorns sont de 1 $ par mois pour tous les comptes dont le solde est inférieur à 1 million de dollars. Les frais mensuels augmentent de 100 $ par mois pour chaque million de dollars investi par la suite. Par rapport à la gestion traditionnelle, aux fonds communs de placement et aux ETF bricolés, ces frais sont incroyablement bas. D’autres services de conseil en portefeuille, comme Amerivest, facturent jusqu’à 1,25 % et exigent un investissement minimum de 25 000 $.

Mais, si les frais d’Acorns semblent faibles en apparence, les concurrents traditionnels d’Acorns n’encouragent pas les investisseurs potentiels à construire un portefeuille autour de leur petite monnaie. Lorsque vous ne traitez que quelques dollars chaque mois, ces frais de 1 $ commencent à avoir moins de sens.

Par exemple, si vous effectuez 50 transactions chaque mois avec une moyenne de 0,25 $ arrondie au supérieur par transaction, vous n’investissez que 12,50 $ chaque mois. À ce rythme, les frais mensuels d’Acorns vous privent de 8 % de votre contribution à votre portefeuille d’investissement dès le premier mois. Gardez à l’esprit qu’Acorns ne prélève pas ses frais d’abonnement sur votre compte, mais plutôt sur une source de financement liée, de sorte que les frais mensuels n’ont pas d’impact direct sur vos pertes et vos gains.

Plus vous avez de transactions (plus vous dépensez, peut-être plusieurs petits achats comme un café ou un fast-food), plus ce pourcentage diminuera. À 100 transactions par mois avec une moyenne de 0,25 $ par transaction, vous investissez 25 $ le premier mois et donnez 4 % à Acorns. À 150 transactions, vous investissez 37,50 $ et donnez près de 2,7 % à Acorns.

Notez que rien de tout cela ne tient compte de l’argent que vous avez déjà sur votre compte, qui augmente (ou diminue) lentement (ou rapidement) en raison des changements du marché. Si votre portefeuille augmente de quelques dollars et qu’Acorns le réinvestit, cela ajoute effectivement à votre contribution mensuelle. Cependant, jusqu’à ce que votre portefeuille atteigne des milliers de dollars, il est peu probable que sa croissance fasse une différence notable sur votre résultat net mois après mois.

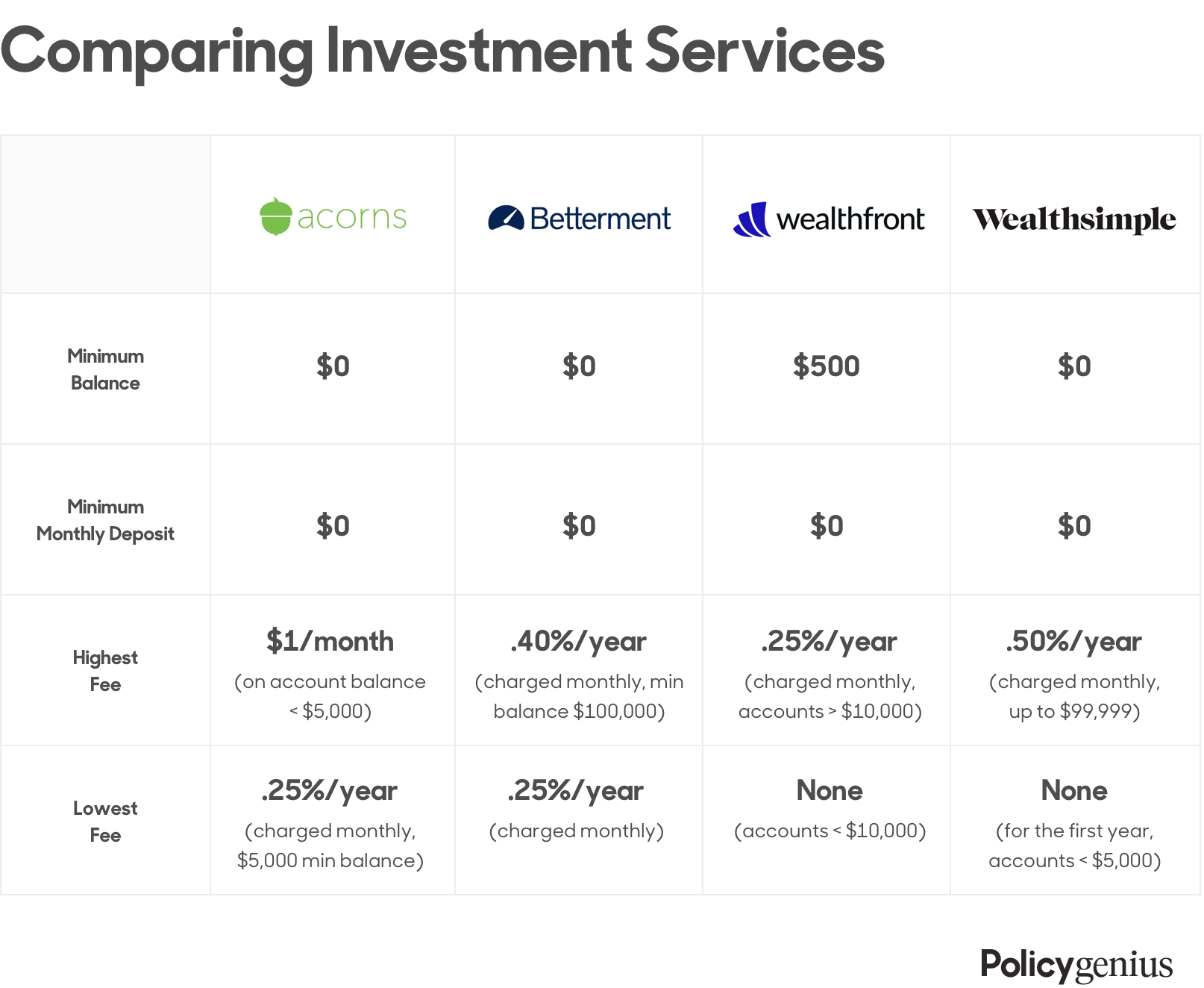

Acorns vs Betterment vs Wealthfront vs Wealthsimple

Betterment ne facture que 0,25 % de frais par an pour son palier de prix de base, ce qui représente à peine quelques centimes par mois pendant que vous construisez votre portefeuille.

Et que dire de Wealthfront, un autre robo-advisor ? Ils exigent un solde minimum de 500 $. Cependant, ils gèrent gratuitement les premiers 10 000 $ de chaque compte. Le robo-advisor canadien Wealthsimple a des frais relativement plus élevés, jusqu’à 0,50 %, mais offre également une touche humaine.

Les caractéristiques d’Acorns & services

Pour augmenter votre solde Acorns, vous pouvez configurer des dépôts récurrents de montants plus importants, obtenir des bonus de parrainage et gagner de l’argent supplémentaire à investir en faisant des achats par le biais de Found Money, le programme de récompenses de l’application Acorns de base, bien que ces fonctionnalités ne soient pas aussi fortement annoncées que la possibilité d’investir votre monnaie. Les services sont populaires, cependant, dit Noah Kerner, PDG d’Acorns, avec un client typique qui investit plus de 60 $ par mois.

« La majorité de nos clients profitent de la suite complète d’outils et de services d’Acorns, ce qui rend le petit abonnement de 1 $ par mois tout à fait raisonnable », a déclaré Kerner à Policygenius dans une déclaration écrite.

Les autres services d’Acorns comprennent :

-

Acorns Later : Acorns Later est un compte de retraite individuel disponible pour les utilisateurs de l’application d’investissement Acorns. Les personnes qui ouvrent un IRA par le biais d’Acorns Later paient 2 $ par mois pour les deux comptes.

-

Acorns Spend : Acorns a également un compte chèque assuré par le FDIC plus une carte de débit, appelé Acorns Spend, que ses utilisateurs Core peuvent précommander. Vous payez 3 $ par mois si vous avez Acorns, Acorns Later et Acorns Spend.

-

De l’argent trouvé : Acorns a un programme de cashback qui est un peu similaire à celui que vous pourriez voir avec une carte de crédit à récompenses. Si vous effectuez un achat par l’intermédiaire d’un partenaire Acorns Found Money, cette entreprise investira automatiquement dans votre portefeuille Acorns.

Est-ce que Acorns en vaut la peine ?

L’investissement Acorns se positionne comme le meilleur choix pour de nombreux milléniaux qui cherchent à tremper leurs orteils dans les eaux de l’investissement, mais, comme le montre cette revue Acorns, cela ne signifie pas que c’est le meilleur choix pour vous. Comme le montre le graphique, l’application d’investissement Acorns est relativement chère. Si vous conservez un petit solde, vous finirez par payer un pourcentage élevé de ces actifs en frais de gestion Acorns.

Si vous ne pouvez pas vous permettre de fourcher 500 $ dès maintenant et de commencer votre voyage vers l’investissement à part entière, vous pouvez envisager de placer de l’argent sur un compte d’épargne à la place. Un compte d’épargne à haut rendement est généralement gratuit et vous permettra de faire fructifier de petites sommes d’argent au fil du temps. Une fois que vous aurez atteint un seuil que vous vous serez imposé – soit le minimum de 500 $ de Weathfront, soit un autre objectif d’épargne – vous pourrez revoir l’idée de placer cet argent dans un portefeuille d’investissement à la place.

Acorns renonce aux frais de gestion de compte de 1 $ sur son application de micro-investissement de base pour les étudiants universitaires, donc, si vous êtes encore à l’école, c’est un moyen facile – et gratuit – de commencer à épargner. Vous aurez besoin d’une adresse e-mail .edu valide pour profiter de cette offre. Acorns vaut également la peine si vous êtes tout nouveau dans le domaine de l’investissement et que vous cherchez un moyen rapide et facile de vous lancer.

Les meilleures applis d’investissement

De nos jours, les investisseurs potentiels ont plus de choix que jamais. Les apps de monnaie de poche comme Acorns peuvent vous aider à vous familiariser avec l’investissement, mais vous pouvez aussi envisager de faire affaire avec un robo-advisor comme Betterment ou Wealthfront, qui mélangent l’automatisation (pas de trading ou de sélection d’actions) avec l’accès à des planificateurs financiers. Il existe également des courtiers en ligne comme Robinhood et Stash qui vous permettent de négocier et de gérer des actions vous-même.

Vous voulez en savoir plus sur les nouvelles façons d’investir ? Consultez notre tour d’horizon des meilleures applications d’investissement.

Image : Acorns