De zwakte van de moderne monetaire theorie

Jonathan Hartley

Voorjaar 2020

Minder dan een jaar voordat het nieuwe coronavirus zich over de wereld verspreidde, publiceerde Ray Dalio, Bridgewater Associates oprichter en miljardair intellectueel, een artikel over wat hij zag als de onvermijdelijke weg voor monetair, economisch en fiscaal beleid. Daarin onderschreef hij gedeeltelijk een visie die sinds de Grote Recessie is ontstaan: Wanneer het monetaire beleid geen verdere accommodatie kan bieden nadat de nominale korte rente de nulgrens heeft bereikt, zijn extra fiscale uitgaven nodig als stimulans.

Dit is geen bijzonder ongebruikelijk standpunt. In de loop der jaren hebben veel mainstream Keynesiaanse economen hun steun uitgesproken voor deze benadering – de Harvard econoom Lawrence Summers noemt het “black hole” of “secular stagnation” economics. Een jaar na Dalio’s artikel, toen het aantal gevallen van Covid-19 en het aantal doden toenam, leken regeringen in belangrijke ontwikkelde landen over de hele wereld deze zienswijze te onderschrijven, door tekortgefinancierde uitgaven toe te staan van tussen de 5% en 10% van het bruto binnenlands product (BBP).

Gezien het feit dat door de overheid geïnduceerde sluitingen om de verspreiding van het virus tegen te gaan bijdroegen aan ongekende werkloosheidsniveaus, was er zeker iets te zeggen voor dergelijke maatregelen. Dalio’s artikel gaf echter een radicale draai aan de traditionele zero-lower-bound roep om meer overheidsuitgaven door een nieuwe, heterodoxe economische theorie te onderschrijven die bekend staat als de “moderne monetaire theorie,” of MMT. Het kenmerkende van MMT – en wat het onderscheidt van meer gevestigde, gangbare economische theorieën – is dat het erop aandringt dat, zolang de schuld van een overheid in haar eigen valuta luidt, er geen bovengrens is aan de monetaire leningen van de staat. Met andere woorden, staatsschuld is irrelevant; de centrale bank van een land kan altijd wanbetaling voorkomen door meer geld bij te drukken. Dergelijk drukken, zo stellen MMT-voorstanders verder, kan doorgaan zonder inflatoire gevolgen. Zij roepen economen dus op hun bijgelovige angst voor schulden af te schudden en beleidsmakers de volle kracht van onbeperkte, risicoloze overheidsuitgaven te ontketenen.

Het hoeft geen verbazing te wekken dat een deel van de luidste steun voor MMT in de Verenigde Staten afkomstig is uit de progressieve vleugel van de Democratische Partij. Immers, als maatstaven voor de staatsschuld niets anders betekenen dan toekomstige valuta-productiedoelen voor de Amerikaanse schatkist, dan is er geen echte limiet aan de hoeveelheid die de overheid kan uitgeven aan grootschalige programma’s als gratis universiteit voor iedereen, een Groene New Deal, een universeel basisinkomen, of een universele baangarantie. Bovendien, op dit moment van grote economische onzekerheid, nu beleidsmakers hun toevlucht nemen tot tekorten in de hoop een volledige financiële ineenstorting af te wenden, heeft de ogenschijnlijke blanco cheque die MMT-voorstanders aanbieden een zekere aantrekkingskracht op gepanikeerde economen en wetgevers aan beide zijden van het gangpad.

De plotselinge behoefte aan tekorten in de nasleep van een wereldwijde pandemie mag echter niet worden gebruikt als een excuus om MMT te omarmen. De centrale beweringen van MMT over de onschadelijkheid van tekorten, schulden en massale geldproductie mogen dan wel handig zijn, ze zijn niet alleen ronduit onjuist, ze zijn ook zeer gevaarlijk. Theoretische overwegingen en historische voorbeelden ondermijnen niet alleen sterk de centrale leerstellingen van MMT, ze dienen ook als een kritische herinnering aan beleidsmakers – vooral op een moment dat tekorten echt nodig kunnen zijn – wat er gebeurt als regeringen er gedurende lange perioden niet in slagen verantwoorde maatregelen te nemen om hun huishoudboekje gedurende de gehele conjunctuurcyclus in evenwicht te houden.

GROWING OUT OF DEBT

MMT komt voort uit een heterodoxe theorie die bekend staat als het “chartalisme”, dat in het begin van de 20e eeuw opkwam als een weerlegging van de heersende geldtheorie. Volgens deze laatste ontwikkelde geld zich spontaan als ruilmiddel omdat het verrichten van transacties met contant geld efficiënter is dan ruilhandel. De Duitse econoom Georg Friedrich Knapp betwistte deze theorie in zijn boek The State Theory of Money uit 1905 en stelde dat geld zijn oorsprong vond in pogingen van staten om de economische activiteit te sturen. Een bepaalde munteenheid ontleent zijn waarde dus niet aan zijn status als handelswaar – een object met intrinsieke of ruilwaarde – maar aan het feit dat belastingen die door een staat worden geheven, moeten worden betaald in de munteenheid die de staat uitgeeft.

Knapps chartalistische theorie van geld als “een schepping van de wet” vond weerklank in John Maynard Keynes’ Treatise on Money, waarin Keynes beweerde dat geld “bij uitstek een schepping van de staat” is. Het kwam opnieuw voor in het artikel van de in Rusland geboren Britse econoom Abba Lerner uit 1947, dat de titel droeg: “Money as a Creature of the State”. Lerner baseerde zich ook op de chartalistische theorie om het concept van “functionele financiën” te ontwikkelen, dat suggereert dat omdat staten hun schulden kunnen betalen door geld bij te drukken, staten met fiatvaluta’s geen schuldenrestricties hebben wanneer zij in hun eigen valuta lenen. De enige beperking waarmee zij dan te maken hebben is de inflatie, die volgens hem niet het gevolg is van monetair beleid, maar van te veel overheidsuitgaven. Hij geloofde ook dat de inflatie kon worden beheerst door hogere belastingen, waardoor de hoeveelheid geld die in de economie circuleert zou afnemen.

In de afgelopen jaren hebben enkele economische theoretici die zichzelf eerder als “post-Keynesiaans” hadden beschreven in de trant van Lerner, het chartalisme nieuw leven ingeblazen als verklaring voor de geldschepping. William Mitchell, hoogleraar economie aan de Universiteit van Newcastle, was de eerste die de term “moderne monetaire theorie” muntte in verwijzing naar deze opkomende denkrichting. MMT bouwt voort op de functionele financiering, waarbij de beperkingen op het lenen door de overheid worden opgeheven. Het wijkt echter op ten minste één belangrijke manier af van Lerners theorie: Volgens MMT kunnen regeringen dus zoveel van hun eigen nationale valuta lenen en drukken als nodig is zonder inflatie te veroorzaken. Voorstanders van MMT, zoals Dalio, menen dan ook dat moderne regeringen werken met onjuiste en schadelijke veronderstellingen over de dreiging van staatsschuld.

Om de aantrekkingskracht van MMT te begrijpen – samen met zijn theoretische gebreken – helpt het om macro-economische theorieën over staatsschuld te begrijpen. Volgens deze theorieën zijn er, afgezien van wanbetaling, slechts drie manieren om die schuld te verminderen: ten eerste door het begrotingstekort terug te dringen; ten tweede door een hogere economische groei; en ten derde door centrale banken te gebruiken om geld bij te drukken en de schuld te monetariseren. De eerste optie krijgt vaak de meeste aandacht van mainstream economen, terwijl MMT-voorstanders erop aandringen dat regeringen de derde optie nastreven. Olivier Blanchard, een bekende macro-econoom en in 2018 voorzitter van de American Economic Association (AEA), heeft onlangs de aandacht van het publiek gevestigd op de vaak verwaarloosde tweede optie: het vermogen van een staat om uit de staatsschuld te groeien.

In zijn presidentiële toespraak voor de AEA beargumenteerde Blanchard waarom schuld “misschien niet zo slecht” is als economen eerder hadden aangenomen, door te stellen dat het potentieel voor economieën om uit de schuld te groeien minder wordt gewaardeerd dan het zou moeten zijn. Hij wees op nieuw bewijsmateriaal dat hij presenteerde in zijn presidentiële lezing van de AEA, “Public Debt and Low Interest Rates”, om zijn beweringen te staven. Links georiënteerde economen zoals Summers en Furman van Harvard hebben dergelijke uitspraken aangegrepen om te betogen dat we ons momenteel minder zorgen hoeven te maken over de staatsschuld, omdat er nog voldoende budgettaire ruimte is voordat we de grenzen van de houdbaarheid ervan bereiken.

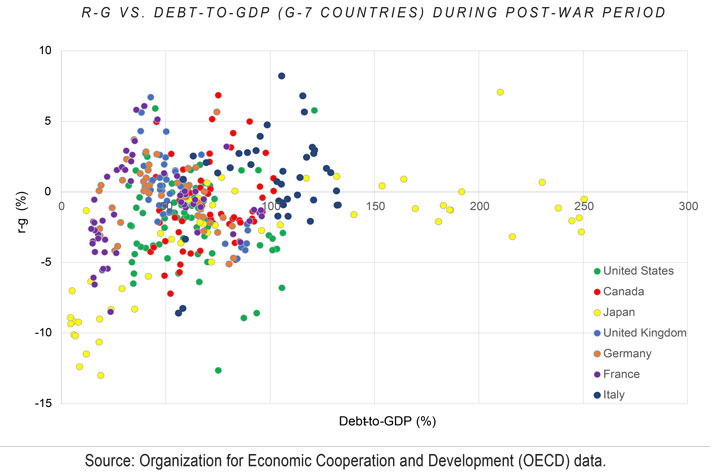

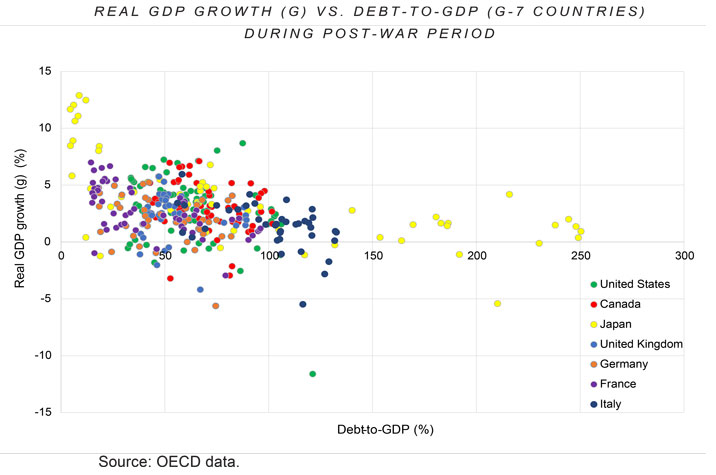

Ondanks deze nieuwe bevindingen – die hogere tekorten kunnen rechtvaardigen – erkent Blanchard dat er nog steeds een grens is aan het lenen van geld. Blanchard merkt op dat gedurende het grootste deel van de naoorlogse periode de reële groei van het BBP (g) hoger is geweest dan de reële rente (r). Hij merkt verder op dat wanneer de reële groei hoger is dan de reële rente (d.w.z., r-g

Om zeker te zijn, Amerika heeft zich in het verleden een weg uit zijn schuldenvoorraad gegroeid. In een column in de New York Times in 2018 merkte Paul Krugman terecht op dat de Verenigde Staten de schuld die ze na de Tweede Wereldoorlog hadden opgebouwd, niet hebben terugbetaald door belastingen of bezuinigingen. In plaats daarvan groeide de natie zijn weg eruit, iets dat het gedeeltelijk kon doen omdat de reële groei hoger was dan de reële rentevoeten gedurende het grootste deel van de 20e eeuw en de schuldquote van het land onder de 100% bleef. De productiviteitsgroei was in die eeuw ook veel hoger, waardoor de schatkist meer belastinginkomsten opleverde, zoals macro-economen als Robert Gordon van de Northwestern University hebben aangetoond.

Maar wat als de schuld blijft groeien met een percentage dat hoger is dan g? Met andere woorden, is het model van Blanchard schaalbaar naar nog hogere niveaus van schuld/BBP? Kortom, het antwoord is nee – althans niet voorbij een bepaald punt. Uit de jaarlijkse waarden van r voor de G-7 landen bij hogere niveaus van overheidsschuld/BBP blijkt dat bij hogere schuldniveaus als fractie van het BBP deze gunstige r-g in feite afneemt.

Het blijkt dus het “Blanchard-effect” – waarbij r-g

Waardoor wordt het Blanchard-effect kleiner naarmate de schuld/BBP 100% nadert? Het is min of meer hetzelfde verhaal dat Carmen Reinhart en Kenneth Rogoff in 2010 presenteerden in hun paper “Growth in a Time of Debt”, waarin zij constateerden dat de groei niet-lineair afneemt met de schuldquote, met een dieptepunt ergens rond de 100%-grens.

Met andere woorden, een lagere groei bij hogere percentages overheidsschuld/BBP maakt het moeilijker voor een economie om zich uit een schuldenlast te werken, waardoor het Blanchard-effect afneemt. Hoewel er enige onenigheid was over de gegevensfouten die ten grondslag lagen aan Reinhart-Rogoff, en er discussie blijft bestaan over waar het omslagpunt voor de staatsschuld precies ligt, is de empirische bevinding van een omgekeerd evenredige relatie tussen de reële groei van het BBP en de verhouding tussen de overheidsschuld en het BBP wel degelijk een reële bevinding.

DE CONSTRATS OP DE SCHULD

Voorstanders van het GMT wijzen vaak op de schuld/BBP-ratio in Japan van bijna 250% van het BBP als bevestiging van hun bewering dat tekorten er niet toe doen. De economen Mark Greenan en David Weinstein tonen echter aan dat Japan een begrotingscrisis heeft vermeden door de groei van de uitgaven voor sociale pensioenen en gezondheidszorg laag te houden en tegelijkertijd de belasting op de toegevoegde waarde te verhogen. De Japanse centrale bank heeft ook decennia lang de korte rente dicht bij het nulpunt gehouden en tegelijkertijd de lange rente laag gehouden door recordrondes van aankopen van langlopende activa van staatsobligaties (een aanpak die zij “yield curve control” noemt). Als het pad van de rente in Japan zou veranderen, zouden de rentekosten snel stijgen.

Er zijn zeker speciale kwaliteiten die de Verenigde Staten een extra mogelijkheid geven om te lenen. De financiële economen Arvind Krishnamurthy en Annette Vissing-Jørgensen hebben bijvoorbeeld aangetoond dat het Amerikaanse ministerie van Financiën een uniek vermogen heeft om tegen lagere tarieven te lenen, wat deels komt door de veiligheids- en liquiditeitsvoordelen die voortvloeien uit het feit dat de schuld wordt uitgegeven in de reservevaluta van de wereld.

Deze speciale kwaliteit neemt echter niet weg dat het geld van anderen vroeg of laat toch opraakt. Uiteindelijk worden de rentelasten op de staatsschuld even hoog als de staatsinkomsten, op welk moment beleggers, die de overheid niet langer solvabel achten, zullen weigeren obligaties te kopen of de overheid leningen te verstrekken tegen hanteerbare rentetarieven. Dus hoewel de Verenigde Staten op dit moment bijna zeker meer schulden kunnen dragen, zullen de rentekosten uiteindelijk alle andere overheidsinkomsten opslorpen. Een rente van bijna nul vertraagt dit proces zeker (en negatieve rentes keren het enigszins om), maar zodra de inflatie uiteindelijk stijgt, zullen ook de rentetarieven en de rentekosten van de staatsschuld stijgen.

Wat het voorbeeld van Blanchard laat zien, is dat economen weliswaar van mening kunnen verschillen over welke niveaus van staatsschuld aanvaardbaar zijn (zelfs op hogere niveaus dan nu), maar dat er nog steeds een bovengrens is aan de houdbaarheid van het lenen door de overheid. Onder mainstream economen bestaat er inderdaad geen twijfel over dat een dergelijke bovengrens bestaat. Blanchard zelf erkende het bestaan ervan in een recente publieke afwijzing van MMT door te zeggen dat “het tekort, tenzij het zeer klein is, niet volledig kan worden gefinancierd door niet-rentedragende geldschepping, zonder tot hoge of hyperinflatie te leiden.”

De voorstanders van MMT ontkennen echter het bestaan van deze grens voor schuld gedrukt in de eigen valuta van een regering. Zij omarmen daarom de derde mogelijkheid om de staatsschuld te verminderen – door centrale banken geld te laten drukken en schulden te monetariseren.

GELDDRUK EN INFLATIE

MMT-voorstanders beweren dat centrale banken geld kunnen drukken zonder gevaarlijke niveaus van inflatie teweeg te brengen. Deze bewering gaat niet alleen voorbij aan de hierboven geschetste theoretische overwegingen, maar ook aan de duistere geschiedenis van schuldbemiddeling die tot hyperinflatie leidt. Zoals Thomas Sargent beroemd heeft gedocumenteerd in zijn klassieker uit 1982, The Ends of Four Big Inflations, leidde het drukken van geld en het monetariseren van schuld – zelfs als die schuld gedeeltelijk in lokale valuta luidde – tot verwoestende inflatie in Oostenrijk, Hongarije, Polen en Weimar Duitsland in de eerste helft van de 20e eeuw.

Oostenrijk en Hongarije – twee staten die ontstonden door de ontbinding van het Oostenrijks-Hongaarse keizerrijk – zagen zich na de Eerste Wereldoorlog sterk in omvang en macht gereduceerd. Aangezien Oostenrijk-Hongarije als agressor van de oorlog werd beschouwd, waren de opvolgerstaten de Geallieerden aanzienlijke bedragen aan herstelbetalingen verschuldigd. Om de herstelbetalingen te betalen en tegelijk de grote voedseltekorten en de werkloosheid te verlichten, boekte de Oostenrijkse regering aanzienlijke tekorten – die zij financierde door schatkistbiljetten te verkopen aan de Oostenrijkse afdeling van de geliquideerde Oostenrijks-Hongaarse bank. Tegelijkertijd leidde de politieke onrust in Hongarije tot aanzienlijke begrotingstekorten, die de regering financierde door veel te lenen van de Hongaarse afdeling van de bank en door meer laagrentende leningen te verstrekken aan particuliere instellingen. Het gevolg was dat zowel de Oostenrijkse kroon als de Hongaarse kroon snel in waarde daalden, terwijl de binnenlandse prijzen stegen. Dit leidde tot een vlucht uit beide valuta’s door zowel binnenlandse actoren als buitenlandse investeerders en uiteindelijk tot hyperinflatie in beide landen.

Polen, ondertussen, kwam uit WO I als een onafhankelijke natie na meer dan een eeuw van buitenlandse overheersing. Polen, dat was samengesteld uit delen van Oostenrijk-Hongarije, Duitsland en Rusland, erfde opgeblazen munteenheden van deze drie verdelende mogendheden – die elk hun deelname aan WO I met de drukpers hadden gefinancierd – en een lege schatkist. De gevechten in Polen eindigden ook niet in 1918, want het land raakte verwikkeld in een tweede oorlog met Sovjet-Rusland die duurde tot de herfst van 1920. Om deze en andere grensgeschillen te beslechten en om de wederopbouw na de verwoestende bezetting door WO I mogelijk te maken, bouwde Polen een aanzienlijke schuld op. Net als Oostenrijk en Hongarije financierde Polen zijn tekorten door enorme hoeveelheden geld te drukken. In 1918 was één Amerikaanse dollar gelijk aan negen Poolse marken; eind 1923 was diezelfde dollar 6.375.000 Poolse marken waard.

Van de vier gevallen van hyperinflatie die Sargent na de Eerste Wereldoorlog behandelt, komt geen enkel geval zo sterk in de historische verbeelding op als dat van Weimar Duitsland. Duitsland had zijn oorlogsinspanningen gefinancierd met tekorten en het opschorten van de goudstandaard, in de overtuiging dat het in staat zou zijn een snelle, beslissende overwinning te behalen en zijn schuld af te betalen door rijkere gebieden te annexeren en herstelbetalingen op te leggen aan zijn verslagen vijanden. Wat gebeurde was precies het tegenovergestelde: Gedurende vier lange jaren van gevechten bouwde Duitsland een aanzienlijke oorlogsschuld op, terwijl zijn munt, de Duitse mark, aanzienlijk devalueerde. En omdat Duitsland aan de verliezende kant van de oorlog stond, kreeg het geen herstelbetalingen, maar moest het aan het eind van de oorlog enorme bedragen aan de geallieerden terugbetalen.

Ten overmaat van ramp eiste de Commissie voor Herstelbetalingen van Duitsland dat het 132 miljard gouden marken zou betalen als onderdeel van het betalingsplan van Londen. De Duitse regering reageerde door meer Duitse marken te drukken om te betalen wat het verschuldigd was, wat de munt alleen maar verder devalueerde. In 1922 betaalde Duitsland zijn schuld aan Frankrijk niet, wat leidde tot de Franse bezetting van Duitslands belangrijkste industriegebied om de terugbetaling te verzekeren. De Duitse regering reageerde door op te roepen tot wat neerkwam op een staking, en bood de arbeiders vervolgens financiële steun aan – opnieuw gefinancierd door meer geld te drukken en leningen uit te geven tegen rentetarieven die ver onder het inflatiepercentage lagen. In 1923 was de Duitse munt waardeloos: Eén Amerikaanse dollar was toen gelijk aan 4.210.500.000.000 Duitse marken.

Maar hyperinflatie is niet alleen een verschijnsel uit het verre verleden. In de afgelopen decennia hebben zich hyperinflaties voorgedaan in landen als Brazilië, Zimbabwe en Venezuela.

Brazilië kende hyperinflatie in de laatste decennia van de 20e eeuw. Dit was het gevolg van het besluit om de hoge buitenlandse schuld af te betalen, maar de belastingen niet te verhogen. In plaats daarvan ging het land geld drukken. Tegen 1990 bereikte de inflatie een maandelijks percentage van 82,4%. De hyperinflatie in Brazilië werd pas opgelost toen het een aparte rekeneenheid, de Unidade Real de Valor, of URV, creëerde die naast de bestaande munt, de cruzeiro, moest bestaan. Uiteindelijk werd deze nieuwe rekeneenheid de Braziliaanse real, die de cruzeiro verving en een eind maakte aan de inflatiespiraal.

Voor Zimbabwe begonnen de problemen eind jaren negentig, toen de regering verschillende uitgavenplannen aannam – waaronder de verplichte aankoop door de overheid van commerciële boerderijen in blank bezit en genereuze pensioenplannen voor veteranen van de onafhankelijkheidsoorlog van het land – zonder deze in de begroting op te nemen. Dit veroorzaakte paniek onder buitenlandse investeerders, die hun kapitaal van de Zimbabwaanse markten weghaalden, waardoor de Zimbabwaanse munteenheid ineenstortte.

Door de daaropvolgende onverstandige militaire acties raakte Zimbabwe nog dieper in de schulden. Ondertussen legden de gedwongen inbeslagname van landbouwgrond en het daaruit voortvloeiende geweld bijna de hele landbouwproductie stil. Omdat de Zimbabwaanse economie te kwetsbaar was om zich uit de schulden te werken, en het heffen van nieuwe belastingen om inkomsten te genereren een politieke non-starter was, begonnen de monetaire en fiscale autoriteiten de schuld van het land te monetariseren door meer geld te drukken. Dit leidde uiteindelijk tot een hyperinflatie die zo extreem was – naar schatting 79.000.000.000% per maand in november 2008 – dat Zimbabwe kort daarna gedwongen werd zijn eigen munteenheid te vervangen door de Amerikaanse dollar via een proces dat economen “dollarisering” noemen.

De kiem voor Venezuela’s voortdurende worsteling met hyperinflatie werd gelegd in het begin van de jaren 2000, toen de economie van het land en de waarde van zijn munteenheid, de bolivar, sterk afhankelijk werden van inkomsten uit de olie-export. De stijging van de olieprijzen, die grotendeels samenviel met de ambtstermijn van president Hugo Chávez – van 1998 tot zijn dood in 2013 – zorgde voor een gestage stroom van buitenlandse inkomsten in de staatskas. Hierdoor kon het regime van Chávez de uitgaven voor zijn socialistische beleid opvoeren.

Toen in 2014 – een jaar na het aantreden van Chávez’ opvolger, Nicolás Maduro – stortte de olieprijs wereldwijd in, wat leidde tot een sterke daling van de overheidsinkomsten. De buitenlandse vraag naar de bolivar voor de aankoop van Venezolaanse olie daalde, wat bijdroeg tot een daling van de waarde van de munt. De Venezolaanse economie bevond zich toen al in een recessie, maar in plaats van de genereuze sociale programma’s van Chávez terug te schroeven of de belastingen te verhogen, reageerde het regime van Maduro door de uitgaven te verhogen en meer geld bij te drukken om de schulden van de regering te financieren. In 2016 was de hyperinflatie begonnen. Eind 2018 bedroeg de inflatie in Venezuela naar schatting 80.000% per jaar.

Zoals deze voorbeelden aantonen, is de correlatie tussen het drukken van geld en hyperinflatie onmiskenbaar, het oorzakelijke verband intuïtief. Toch blijven MMT-voorstanders dit betwisten. In hun standaardwerk over macro-economie stellen William Mitchell, L. Randall Wray en Martin Watts dat “er geen eenvoudige evenredige relatie bestaat tussen stijgingen van de geldhoeveelheid en stijgingen van het algemene prijspeil”. Wray, een professor aan het Bard College en een van de belangrijkste voorstanders van MMT in de academische wereld, heeft verder gezegd dat “er geen empirisch bewijs is voor de overtuiging dat het verhogen van de rente de inflatie bestrijdt”. Stephanie Kelton, auteur van The Deficit Myth en voormalig adviseur van de presidentscampagne van senator Bernie Sanders, stelt dat inflatie niet het gevolg is van monetair beleid, maar van “overbesteding” – meer uitgeven dan nodig is voor een economie om “volledige werkgelegenheid” te bereiken (wat zij niet definieert volgens het gangbare economische concept van “natuurlijke werkloosheid”, maar als de 0% werkloosheid die zou ontstaan bij een baangarantie van de overheid). Dergelijke beweringen zijn in strijd met zowel historisch bewijs als de traditionele macro-economische theorie. En het is ook goed te bedenken dat hyperinflatie vaak de armen het meest treft, omdat consumptie een groter deel van hun inkomen uitmaakt.

ECONOMISCHE THEORIE OF POLITIEKE BEWEGING?

Sinds MMT voor het eerst werd ontwikkeld, hebben mainstream economen herhaaldelijk gewezen op de gebreken ervan. Uit een recent onderzoek van het Chicago Booth IGM Forum onder 50 van de meest gerespecteerde academische economen bleek dat geen enkele respondent het eens was met de centrale beweringen van MMT met betrekking tot tekorten, geldproductie of inflatie. Zelfs links georiënteerde Keynesiaanse economen als Summers en Krugman hebben de beweringen van MMT luidkeels veroordeeld als respectievelijk “gevaarlijk” en “duidelijk onverdedigbaar”.

Het vreemdste kenmerk van MMT is dus misschien wel het simpele feit dat het erin geslaagd is de aanhang te ontwikkelen die het momenteel geniet. Hoogleraren economie, denkers van miljardairs en verschillende leden van het Congres (waaronder met name volksvertegenwoordiger Alexandria Ocasio-Cortez) hebben MMT overladen met lof als de economische theorie van de toekomst.

Dus hoe blijft MMT voortbestaan? Om te beginnen hebben veel MMT-economen financiële steun gevonden bij miljardairs zoals wijlen Leon Levy, die heeft geholpen bij de oprichting van het Levy Economics Institute van Bard College, dat tot op de dag van vandaag MMT-economen in dienst heeft. Meer recentelijk was Warren Mosler, een voormalig hedge-fund manager en een van de intellectuele architecten van MMT, medeoprichter en financieel ondersteuner van het Center for Full Employment and Price Stability aan de Universiteit van Missouri-Kansas City, waar ook MMT-economen werkzaam zijn. Maar aangezien er geen serieuze mainstream economen zijn die MMT aanvallen, hoe komt het dan dat deze economische theorie een basis van prominente aanhangers blijft opbouwen?

Een antwoord op deze vraag kan te maken hebben met de eigenaardige aard van MMT, dat bij nadere beschouwing meer gemeen lijkt te hebben met een politieke of morele ideologische beweging dan met een economische theorie. Net als andere ideologen beginnen MMT-aanhangers met de bewering dat hun beleidsdoelen – banen voor iedereen, collegegeld voor iedereen, enzovoort – juist zijn. Van daaruit gaan zij ervan uit dat de middelen om deze doelen te bereiken moeten bestaan. Dit is geen falsifieerbare wetenschappelijke theorie; het is eerder een politiek en moreel statement van hen die geloven in de rechtvaardigheid – en betaalbaarheid – van ongelimiteerde overheidsuitgaven om progressieve doelen te bereiken. In dit opzicht zijn de voorstanders van MMT gaan lijken op communisten uit het midden van de 20e eeuw, die beweerden dat de Sovjet-Unie onmogelijk een echt socialistisch regime kon zijn, omdat een echt socialistisch regime alleen maar positieve resultaten kon opleveren.

Naast het loutere ontbreken van inhoudelijke argumenten voor hun standpunt, verdoezelen en heroriënteren voorstanders van MMT de kritiek vaak in plaats van er direct op in te gaan. Krugman noemt pogingen om MMT-voorstanders aan te spreken een spelletje “Calvinball” – een verwijzing naar het spel uit de stripreeks Calvin en Hobbes, waarin de spelers voortdurend de regels veranderen op een manier die duidelijk in hun eigen voordeel is. Telkens wanneer buitenstaanders proberen MMT in diskrediet te brengen of kritisch te benaderen, krijgen ze geen gedetailleerd weerwoord met empirisch bewijs of kwantitatieve redeneringen, maar houden de voorstanders van MMT vol dat de critici de theorie gewoon niet begrijpen. Krugman staat niet alleen in zijn frustratie: Econoom Scott Sumner van het Mercatus Center heeft gezegd: “MMT heeft zo’n bizarre, onlogische, ingewikkelde manier van denken over macro’s geconstrueerd, dat het bijna ongevoelig is voor aanvallen.”

Dit klinkt misschien als een onredelijke beoordeling van een theorie die steun heeft gevonden onder academici, ondernemers en federale wetgevers. Maar de agenda’s van de jaarlijkse MMT-conferenties in New York dienen als krachtig bewijs voor de waarheid ervan. Gezien alle kritiek die MMT heeft gekregen van het economisch establishment, zou men denken dat de conferentie, net als elke andere academische conferentie, gewijd zou zijn aan het presenteren van empirische en theoretische studies, het bevorderen van onderzoek en het aanzwengelen van een serieus wetenschappelijk debat. In plaats daarvan zijn bijna alle sessies op MMT-conferenties gebaseerd op politiek activisme, met titels als “de toekomst van het pleiten voor baangarantie”, “het opbouwen van de coalitie voor baangarantie”, “MMT als een internationale beweging” en “gemeenschapsstrategie en institutionele opbouw”. Hierdoor lijken MMT-conferenties minder op academische conferenties en meer op politieke conventies.

MOVING BEYOND MMT

MMT kreeg aanvankelijk aandacht in de populaire pers, grotendeels door de inspanningen van een aantal links georiënteerde journalisten, waaronder een aantal van Bloomberg Media, die MMT-voorstanders zoals Kelton begonnen te promoten in hun online- en televisieplatforms. Andere mediakanalen, waaronder de New York Times en de Wall Street Journal, negeerden aanvankelijk de beweringen van Kelton e.a., maar zijn recentelijk begonnen met het omschrijven van oproepen tot hogere uitgaven voor tekorten als een “MMT-aanpak”. Maar veel niet-MMT economen, zoals Blanchard, stellen dat er ruimte is voor dergelijke uitgavenverhogingen, terwijl ze nog steeds geloven dat er een grens is aan de hoeveelheid tekorten die een regering kan uitgeven zonder gevaarlijke inflatieniveaus te veroorzaken.

Als we MMT ooit willen begrijpen en verdedigen, of ontmaskeren en weerleggen – als we er, met andere woorden, überhaupt zinvol mee bezig willen zijn – dan moeten we duidelijker zijn over wat MMT is en wat het niet is. MMT omvat twee centrale beweringen – dat er geen bovengrens aan de staatsschuld hoeft te worden gesteld, en dat geld kan worden gedrukt zonder inflatoire gevolgen. Het opvoeren van tekorten alleen is niet noodzakelijkerwijs “een MMT-aanpak” of een soort bevestiging dat “MMT juist is”, zoals het tegenwoordig heet. Het kan veeleer gemakkelijk worden ingepast in het keynesianisme, waarvan de aanhangers tijdens recessies met tekorten gefinancierde overheidsuitgaven goedkeuren, of zelfs in de aanbodzijde-economie, waarvan de aanhangers ter rechterzijde met tekorten gefinancierde belastingverlagingen goedkeuren. Samen met de neoklassieke economie – die stelt dat, behoudens wanbetaling of inflatie, alle overheidsschuld uiteindelijk moet worden terugbetaald in hetzelfde bedrag aan toekomstige belastingen, rekening houdend met de rente – erkent elk van deze benaderingen dat er een bovengrens is aan het lenen door de overheid. MMT, om het maar eens ronduit te zeggen, doet dat niet.

Inderdaad, wat MMT uniek maakt, is dat het de enige denkschool is (mocht die zelfs maar als zodanig worden beschouwd) die oproepen tot niet alleen hogere, maar zelfs onbeperkte tekortuitgaven combineert met het argument dat centrale banken geld kunnen drukken om deze schulden af te lossen zonder inflatie te veroorzaken. Deze bewering is gewoon niet waar. In feite is de realiteit veeleer het tegenovergestelde: Omdat de rentekosten een steeds groter deel van de inkomsten opslokken, kan de overheid het zich op een gegeven moment niet meer veroorloven om nog langer te lenen. Als de overheid haar toevlucht neemt tot het drukken van geld om haar schulden af te lossen, zal dat uiteindelijk leiden tot inflatie.

In hun zoektocht naar radicale theorieën om radicaal beleid te bepleiten, zijn MMT-apologeten onbedoeld een benadering van de economische theorie gaan onderschrijven die niet alleen in strijd is met tientallen jaren economisch onderzoek en historische precedenten, maar die ook verwoestend zou zijn als die ooit zou worden getest. Door progressieve politici te verleiden “gevaarlijke” en “duidelijk onverdedigbare” economische theorieën te onderschrijven, zetten MMT-voorstanders de toon voor mogelijk desastreuze beleidsvorming.

Om de reden dat MMT-voorstanders het beroemde adagium van Milton Friedman dat “inflatie altijd en overal een monetair verschijnsel is”, volledig verdoezelen, zou MMT wel eens een van de gevaarlijkste economische ideeën van onze tijd kunnen zijn. Zolang academici, ondernemers, politici en mediafiguren deze ideeën blijven propageren, moeten degenen die beter weten de tekortkomingen ervan aan het licht brengen.

Als academici en media eenmaal eerlijk beginnen te praten over wat MMT is in plaats van wat zij zouden willen dat het was – als zij ophouden de theorie te verwarren met het beleid dat de voorstanders ervan toevallig ook onderschrijven – zal MMT worden onthuld als een volstrekt inadequate basis voor overheidsbeleid. Beleidsmakers kunnen dan hun aandacht richten op de praktische afwegingen die moeten worden gemaakt tussen de huidige behoeften, de noodzaak om in de toekomst te investeren en de onmiskenbare kosten van schulden. Er is geen gemakkelijke manier om dat evenwicht te bewaren, en niemand is gebaat bij doen alsof dat niet zo is.