TSP I Fund

Letzte Aktualisierung: 25.3.2021

Schluss: $36,3025

Veränderung: -0,03%

1 Jahr: 47,88%

3 Jahre: 6,78%

5 Jahre: 9,52%

10 Jahre: 5,90%

Seit Auflegung: 6,0%

Zusammenfassung: Der TSP I Fund (International Stock Index Investment Fund) investiert in Aktien von 21 entwickelten ausländischen Ländern.

Siehe alle TSP-Fonds

Der TSP I Fund ist ein internationaler Aktienindexfonds, der versucht, die Anlageperformance des Morgan Stanley Capital International Europe, Australasia, and Far East Index, auch bekannt als MSCI EAFE, nachzubilden. Der EAFE-Index enthält etwa 950 internationale Aktien großer Unternehmen aus 21 entwickelten Märkten: 16 Länder in Europa und 5 im pazifischen Raum. Der Index ist breit gestreut und soll mindestens 85% des Marktwerts jeder Branchengruppe innerhalb der Mitgliedsländer umfassen. Sie können sich den EAFE-Index als eine internationale Version des S&P 500 vorstellen, die alle entwickelten Länder mit Ausnahme von Kanada und den USA umfasst.

Melden Sie sich für kostenlose Preis- und Performance-Updates des TSP-Fonds per E-Mail an.

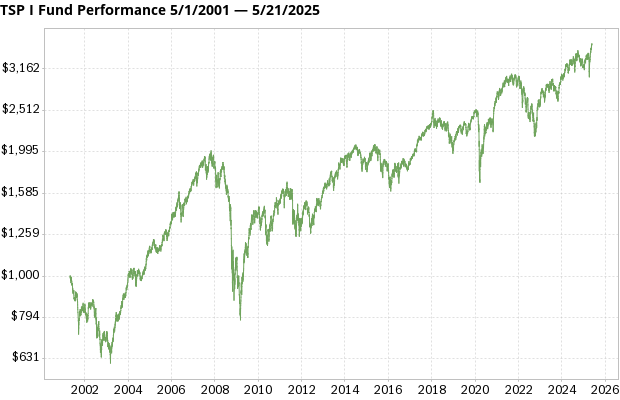

Die nachstehenden Grafiken zeigen die historische Performance und das Risiko einer Anlage in den TSP I-Fonds. Mit Stand vom 25.3.2021 hat der Fonds eine durchschnittliche jährliche Wachstumsrate von 6,0%, eine annualisierte Standardabweichung von 17,8% und eine Sharpe Ratio von 0,17. Eine anfängliche Investition von $1.000 am 31.8.1990 wäre heute $5.860 wert:

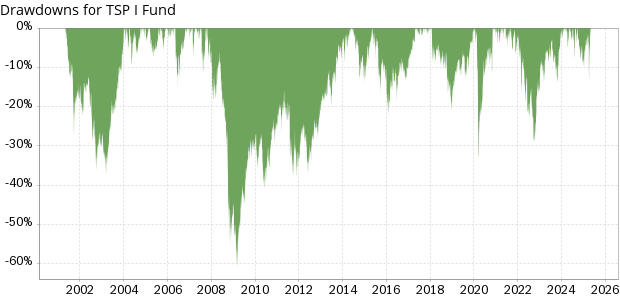

Die folgende Grafik zeigt die historischen Drawdowns für den TSP I Fund. Der größte Drawdown seit Auflegung betrug -60,9%:

Ähnliche Aktienfonds und ETFs

Der MSCI EAFE-Index ist weit verbreitet, und neben dem TSP I Fund gibt es viele andere Investmentfonds und ETFs, die ihn abbilden. Beliebte Beispiele sind der Developed Markets Index Fund von Vanguard (VDMIX), der iShares MSCI EAFE Index Fund (EFA) und der Vanguard MSCI EAFE ETF (VEA). Mit einer jährlichen Kostenquote von 0,025% ist der TSP I Fund eine sehr kostengünstige Möglichkeit, ein diversifiziertes Engagement am internationalen Aktienmarkt zu erreichen. Zum Vergleich: Die Kostenquote der oben genannten Vanguard- und iShares-Fonds liegt zwischen dem 4,8- und 13,6-fachen der Kostenquote des TSP I Fund!

Risiken und potenzielle Vorteile einer Anlage in den I Fund

Ihre Anlage in den TSP I Fund unterliegt dem Aktienmarktrisiko (da die Renditen des MSCI EAFE-Index während Bullen- und Bärenmärkten steigen und fallen). Wie aus den obigen Performance-Diagrammen und Statistiken ersichtlich ist, ist der I-Fonds volatiler (höheres Risiko) als der C-Fonds oder sogar der S-Fonds. Die Theorie des effizienten Marktes würde besagen, dass Anleger auf lange Sicht für das Eingehen dieses zusätzlichen Risikos „bezahlt“ werden.

Die Renditen des EAFE-Index und des I-Fonds sind auch dem Währungsrisiko ausgesetzt: Die Indexpreise steigen oder fallen, wenn der Wert des US-Dollars im Verhältnis zum Wert der Währungen der im EAFE-Index vertretenen Länder sinkt oder steigt. Je nach Sichtweise kann dieses „Währungsrisiko“ eine willkommene Quelle der Währungsdiversifikation sein. (Der US-Dollar tendiert seit Mitte der 1980er Jahre gegenüber anderen wichtigen Weltwährungen generell nach unten. Allerdings sagen vergangene Trends nichts darüber aus, wohin sich der Dollar als Nächstes entwickeln könnte).

Da der I-Fonds passiv verwaltet wird, bleibt er während aller Marktzyklen und wirtschaftlichen Bedingungen voll investiert. Obwohl sich Aktien in der Vergangenheit als gute Absicherung gegen die Inflation erwiesen haben, gibt es keine Garantie dafür, dass eine Anlage in den I Fund genug wächst, um die Inflation in der Zukunft auszugleichen.

Während eine Anlage in Aktien riskant ist (und der I Fund ist da keine Ausnahme), bietet sie auch die Möglichkeit, Gewinne aus dem Aktienbesitz von Unternehmen außerhalb der Vereinigten Staaten zu erzielen. Da der I-Fonds Aktien von Unternehmen in vielen internationalen Ländern hält, ist er eine hervorragende Möglichkeit, den Aktienanteil Ihres TSP-Portfolios zu diversifizieren.

Wie Sie den I-Fonds in einem TSP-Konto verwenden

Langfristig haben Aktien viele andere Anlageformen überflügelt, so dass eine Allokation in Aktien für Anleger, die an einem Wachstum des Anlagekapitals interessiert sind, sinnvoll ist. Der Besitz von Anteilen an allen drei TSP-Aktienfonds (dem C-Fonds, dem S-Fonds und dem I-Fonds) führt zu einem global diversifizierten Aktienportfolio: Die Kurse der nationalen und internationalen Aktienmärkte bewegen sich nicht immer im Gleichschritt, und indem Sie in alle investieren, reduzieren Sie Ihr Aktienmarktrisiko.

Aktien aus Schwellenländern sind nicht im EAFE-Index enthalten, der vom I-Fonds verwendet wird. Für ein wirklich diversifiziertes globales Aktienportfolio sollten Thrift Savings Plan-Investoren mit Vermögenswerten außerhalb des TSP erwägen, in einen Schwellenländer-Aktienfonds zu investieren, um ihre internationalen TSP-Bestände zu ergänzen. Ein guter Kandidat ist der Vanguard MSCI Emerging Markets ETF (VWO). Die Schwellenländer nehmen einen immer größeren Anteil an der globalen Aktienmarktkapitalisierung ein. Hoffentlich wird der TSP irgendwann in der Zukunft einen Schwellenländer-Indexfonds hinzufügen, um Investitionen in diesen wachsenden Bereich zu ermöglichen.

Zusätzlich zum Besitz von Aktienfonds sollten TSP-Investoren Anleihenfonds wie den TSP F Fund in Betracht ziehen, da die Preise von Anleihen oft unkorreliert oder umgekehrt korreliert zu Aktien sind, was einen willkommenen Puffer während Marktabschwüngen bietet und die Gesamtvolatilität eines Anlageportfolios reduziert.

In unseren taktischen Asset-Allocation-Strategien weisen wir dem TSP I Fund dynamisch einen Teil des investierbaren Vermögens zu, basierend auf den vorherrschenden Marktbedingungen.